Верховною Радою України 24 грудня 2015 року ухвалено так званий компромісний варіант змін до Податкового кодексу, внесений урядом — Закон України «Про внесення змін до Податкового кодексу України та деяких законодавчих актів України щодо забезпечення збалансованості бюджетних надходжень у 2016 році» № 909-VІІІ від 24.12.2015.

Насправді це була вже третя редакція урядових податкових новацій: перша «потонула» на Нацраді реформ, друга (законопроект реєстр. №3630) була «потоплена» в залі парламенту ще 17 грудня 2015 року, не в останню чергу через позицію фракції Радикальної партії. І я дякую нашим колегам з інших фракцій, які підтримали парламентський супротив антипідприємницькій та антисоціальній «податковій реформі». Останній, третій, варіант був розроблений урядом із парламентаріями за декілька днів і ночей.

У результаті — жодної податкової реформи, яка б сприяла масштабній детінізації бізнесу та економічному зростанню не відбулось. Натомість отримали узгоджені з МВФ, але не з українськими підприємцями, виробниками та платниками податків «технічні» фіскальні зміни і до того ж традиційно за кілька днів до їх вступу в дію —всупереч закону.

Ключові податкові новації, які уряд узаконив у парламенті:

Навантаження на фонд оплати праці

* ставку податку на доходи фізичних осіб (ПДФО) для зарплат до 13 780 грн. збільшено з 15% до 18%, а для великих зарплат, що більше 13 780 грн., ставку, навпаки, зменшено з 20% до 18% (військовий збір залишено на рівні 1,5%);

* від обкладення ПДФО звільнили доходи, отримані фізособами у зв’язку зі здійсненням заходів щодо енергоефективності й енергозбереження, що є, безумовно, позитивно;

* працюватиме єдина ставка єдиного соціального внеску (ЄСВ) у розмірі 22% — ця норма вже існувала в діючому законодавстві (застосування коефіцієнта 0,6 до ставок ЄСВ з 2016 року) та була виборена фракцією Радикальної партії спільно з фракцією «Самопоміч» через Закон №219-VІІІ;

* максимальну величину бази нарахування ЄСВ підвищили із 17 до 25 розмірів прожиткового мінімуму для працездатних осіб;

* із заробітної плати (доходу) робітників більше не утримуватимуть ЄСВ (3,6 %). Тобто ЄСВ нараховуватиме лише роботодавець.

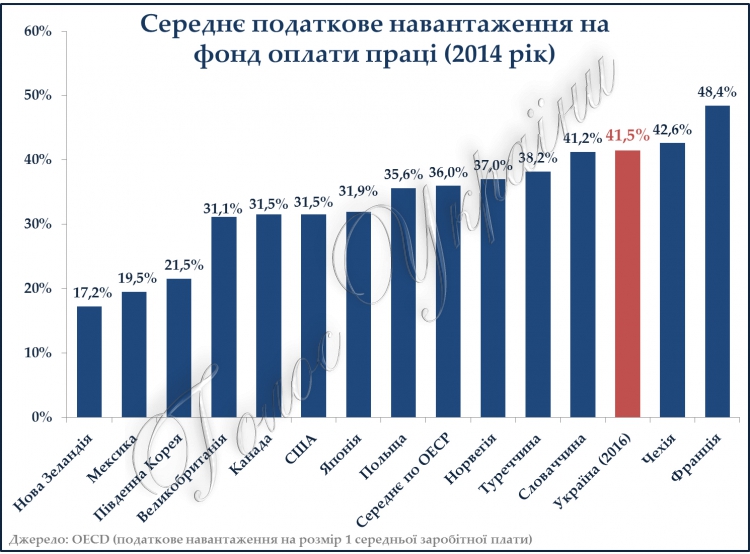

Зрештою, Україна отримала сукупне навантаження на фонд оплати праці в 2016 році 41,5% (18% ПФДО + 22% ЄСВ + 1,5% військовий збір) (на мал.). Нагадую, якщо б залишалось діюче на момент прийняття урядового Закону №909-VІІІ податкове законодавство, то сукупне навантаження на фонд оплати праці з 2016 року становило б у середньому 42,1% (15% ПДФО + 22% ЄСВ (роботодавець) + 3,4% ЄСВ (робітник) +1,5% військовий збір).

На малюнку (внизу) фактичний результат майже піврічної роботи Мінфіну над податковою реформою. Скорочення на 0,6% фіскального навантаження на фонд оплати праці, яке де-факто залишає понад 300 млрд. грн. зарплати «в тіні». Більше того, таке податкове навантаження на заробітну плату залишається одним із найвищих в світі, для порівняння аналогічний показник в Туреччині — 38,2%, Польщі — 35,6%, Японії — 31,9%, США та Канаді — 31,5%, Південній Кореї — 21,5%, а в середньому по країнам ОЕСР — 36%.

Крім того, внесеними змінами в оподаткування праці держава ще більше поглибила проблему нерівності доходів населення (так званий коефіцієнт Джині). Іншими словами, для громадян, які отримують до 13 780 грн. місячного доходу (а це майже 98% всіх зарплат), відносне податкове навантаження зросте, а для інших 2% таке навантаження зменшується. Постає питання: яку категорію населення представляють наші податкові реформатори?

Тому, коли в Міністерстві фінансів кажуть, що «справа не в ставках», згадується класичне «щастя не в грошах». І в ставках теж, бо якщо податкове навантаження більше, ніж в інших країнах, то це не сприяє виведенню економіки з «тіні» та розвитку підприємництва.

Спрощена система оподаткування

* кількість груп спрощенців залишається без змін — 4 групи, як і раніше;

* зменшено розмір граничного річного обсягу доходу платників ІІІ групи з 20 млн. грн. до 5 млн. грн.;

* збільшено ставки оподаткування для платників ІІІ групи з 2% від суми доходу до 3% (для платників ПДВ) та з 4% до 5% (для неплатників ПДВ).

* збільшено розмір ставок податку для платників ІV групи (с/г підприємства).

Тож спрощена система оподаткування постраждала, але не була знищена. І відбити злочинні спроби її фактичного знищення, передбачені урядовою податковою антиреформою №3630, вдалося завдяки зусиллям підприємницької спільноти, малих та середніх підприємців, які вийшли під стіни парламенту у день розгляду урядового законопроекту.

Спецрежим ПДВ для сільського господарства

Фактично ухваленим законом №909-VІІІ скорочено такий інструмент підтримки сільського господарства, як спецрежим ПДВ. Нові зміни до податкового законодавства зобов’язують с/г підприємства здійснювати розподіл ПДВ між держбюджетом і спецрахунком залежно від виду діяльності:

* при постачанні зернових і технічних культур 85% перераховується до держбюджету, 15% — на спецрахунок;

* при постачанні продукції тваринництва 20% перераховується до держбюджету, 80% — на спецрахунок;

* при постачанні інших сільськогосподарських товарів/послуг 50% перераховується до бюджету, 50% — на спецрахунок.

Паралельно з цими змінами із 1 січня 2016 року скасовано особливості обкладення ПДВ постачання зернових і технічних культур. Це значить, що всі платники ПДВ, які експортують зерно, матимуть право на бюджетне відшкодування ПДВ.

У результаті, окрім того, що держава залишає сільськогосподарські підприємства без значної частини обігових коштів, вона ще вводить окремі три обліки та плюс ще, як мінімум, один при визначенні відшкодування ПДВ при експорті зернових культур. Тобто витрати на адміністрування в аграрних підприємствах значно зростуть, і зростуть, що найбільш небезпечно, ризики виникнення помилок, які при податкових перевірках можуть призвести до згортання бізнесу.

У кожній нормальній країні держава підтримує власного аграрія, сільгоспвиробника. Вважаю, що треба відштовхуватись від існуючого успіху галузі і пропонувати нові інструменти стимулювання — здешевлення кредитів, податкові преференції для харчової промисловості, переробників агросировини та ін. Треба поглиблювати переробку, будувати ланцюги виробництва продукції з високою доданою вартістю. Сприяти цьому, в тому числі через податкові стимули — завдання державної політики.

Два реєстри відшкодування ПДВ

З 2016 року замість єдиного публічного реєстру для всіх платників ПДВ, існуватимуть два відкриті реєстри. Перший — для тих, хто відповідає критеріям автоматичного відшкодування ПДВ, в тому числі експортує за кордон більше 40% продукції, другий для всіх інших.

На практиці весь процес буде контролюватись у ручному режимі. Чиновники самостійно вирішуватимуть, скільки грошей дати на кожен реєстр, що призведе до того, що держава відшкодовуватиме ПДВ лише тим, хто входить до списку автоматичних одержувачів податку, а до всіх інших кошти просто не дійдуть. Це нівелює саму ідею простого, прозорого та автоматичного відшкодування ПДВ.

Щодо інших змін

* збережено ставку податку на прибуток на рівні 18% та скасовано щомісячні авансові внески;

* звільнення від оподаткування сум, прощених (анульованих) кредитором за кредитами, що отримані на придбання єдиного житла (іпотечні кредити);

* для дивідендів залишено ставку оподаткування у розмірі 5% (в попередніх редакціях пропонувалась 18%);

* збережено, немалою мірою завдяки зусиллям Радикальної партії, пільги для промислової нерухомості (в попередніх редакціях пропонувалось скасувати).

Більшість новацій щодо адміністрування податків були взяті з парламентського законопроекту №3357 щодо податкової лібералізації, який напрацьовувався спільно з експертами, підприємцями, платниками податків, як це і має відбуватись в європейській країні.

Отже, з ухваленням Закону №909-VІІІ суспільство та бізнес отримали не довгоочікувану податкову реформу, яка б зменшила податковий тиск та створила стимули для розвитку бізнесу, а, скоріше, низку відверто сумнівних скоростиглих новацій, які очевидно не виведуть величезну частину економіки з тіні, не дадуть підприємцям дихати вільно та не стимулюватимуть розвиток економіки. Тому фракція Радикальної партії не підтримала ці закони.

Але парламент рішення прийняв, і в сухому підсумку маємо:

— де-факто кардинальне зменшення навантаження на фонд оплати праці не відбулось, при цьому уряд провів зменшення оподаткування заможних верств населення;

— підвищення фіскального тиску на спрощенців ІІІ та ІV груп (а для ІІІ групи в 4 рази зменшення граничного рівня доходу);

— урізання спецрежиму ПДВ для сільського господарства;

— потенційно корупційні реєстри з відшкодування ПДВ;

— збереження оподаткування пенсій;

— збільшення ставок податку на нерухомість з 2% до 3% від мінімальної заробітної плати за 1 кв. метр.

Тож насправді уряд не скористався відведеним йому суспільством унікальним «вікном можливостей» для проведення справжніх радикальних реформ, в тому числі економічних. Нинішній уряд, на жаль, не розуміє своєї ролі, цілей та справжніх пріоритетів.

Економічні реформи і податкова реформа, як один із головних інструментів, мають бути спрямовані на створення умов детінізації економіки, залучення інвестицій, розвиток власного виробництва, зростання експорту, збереження існуючих і створення нових робочих місць, підвищення продуктивності праці та соціальних стандартів в країні. Схоже, що суспільству і Радикальній партії це цілком зрозуміло, а уряду досі ні.

Олег ЛЯШКО, народний депутат України, голова фракції Радикальної партії.

Олег ЛЯШКО.